为落实永续金融风险管理,元大银行依循「永续金融准则」,将永续金融风险管理纳入授信业务审查及决策流程,规定承作授信业务应办理永续金融评估作业,审慎评估往来对象或交易内容是否存在潜在危害环境社 会之风险,将ESG 因子纳入KYC 及客户尽职调查流程,了解授信对象法规遵循情形及国际永续指数评分是否存在 ESG 议题负面作为,确保风险可控性。

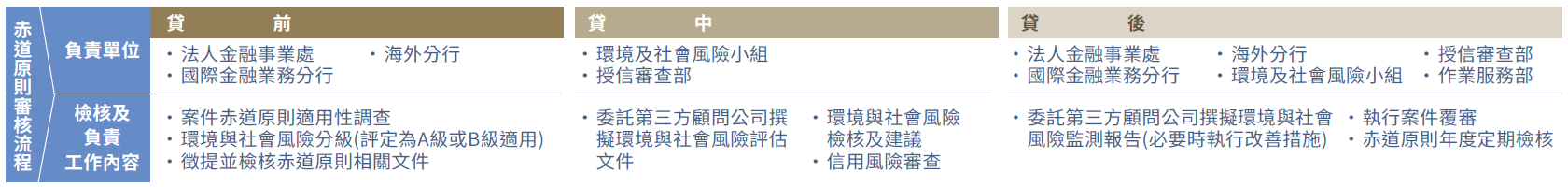

元大银行于2020 年正式签署赤道原则,成为赤道原则协会会员银行,并于同年完成制定「办理赤道原则融资案件管理要点」及相关作业流程,2021 年6 月1 日正式施行赤道原则。

业务单位提供客户授信或相关财务顾问服务时,若往来业务符合赤道原则适用条件且被评估为中高环境及社会风险案件,则会要求授信户委托独立第三方机构运行环境和社会风险评估,并出具评估报告作为案件环境社会风险评估之参考依据。

元大银行以任务编组方式成立「环境社会风险小组」,负责赤道原则授信案件之环境社会风险评估、审查及监测,以分级方式管理大型项目融资案件之环境与社会风险,于赤道原则4.0框架下审慎评估项目于气候变迁、温室气体排放及重要利害关系人等面向所带来之环境与社会冲击,于环境社会风险检核阶段,评定为A级或B级之授信案件,应填写环境社会风险检核报告,当报告中列有贷后监测条件,授信户应依规定定期(至少每年一次)委托独立第三方机构运行环境和社会风险监测,并出具「环境社会风险监测报告」,于符合相关条件时取得妥适的行动改善计划,以确认赤道原则之遵循,提升往来客户对环境保护与社会责任之重视。

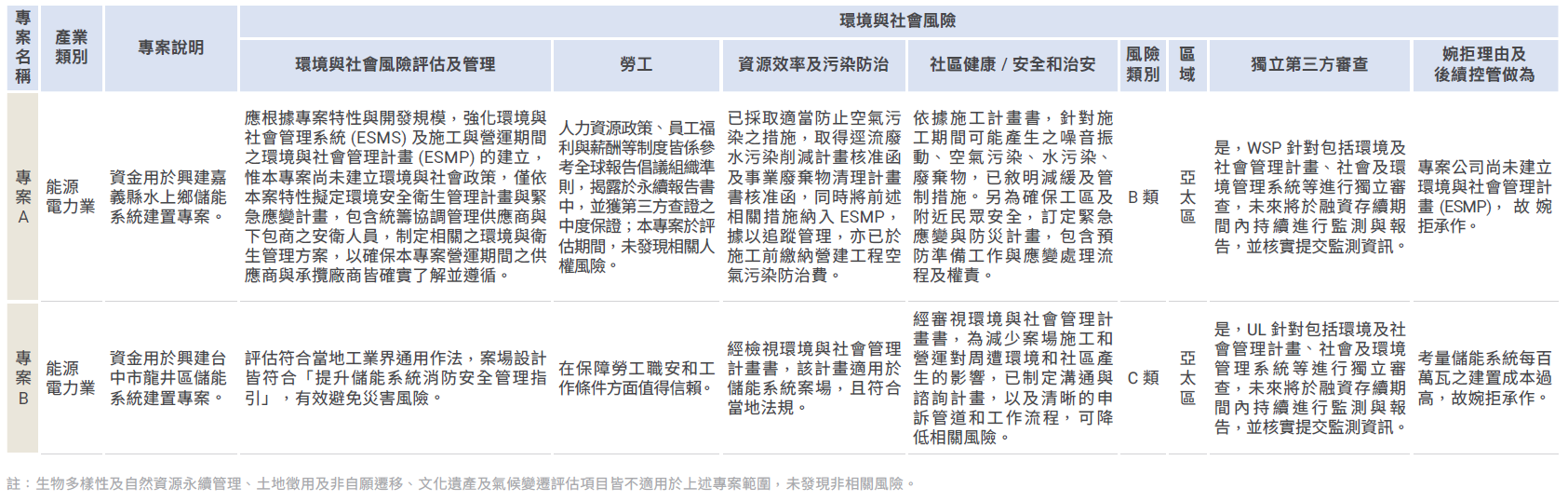

2024年度依据赤道原则共评估4 件项目融资案件,但经评估后4 件皆婉拒承作,婉拒贷款总金额共12 亿元,其中2 件于初始评估阶段即婉拒,故无征提相关数据,另2 件案件评估说明如下:

元大银行致力于遵循「联合国责任银行原则(Principle for Responsible Banking, PRB)」,透过落实责任授信流程,积极支持在ESG 议题具有正面影响之项目与企业,并借由提供永续金融商品与服务,引领授信对象共同对环境与社会产生正面影响力,2024年度PRB遵循情形如下:

| 2024年联合国责任投资原则PRI遵循情形 | |

|---|---|

| 原则一:一致性 银行应确保业务策略与联合国永续发展目标(SDGs)、《巴黎气候协定》以及国家和地区相关框架所述的个人需求和社会目标保持一致,并为之作出贡献。 |

元大银行为元大金控百分之百持股子公司,源自1992年1月14日获财政部许可设立,数十年来发展成亚太区域型银行,致力提供完善的金融服务。 元大银行截至2024年12月31日共有4,852名员工,资本额约为新台币799.53亿元,目前共有149家国内分行据点及香港分行、菲律宾子行、韩国子行三家国外分支机构,可透过国内外据点间之合作,提供客户多元、跨境的金融服务。 元大银行支持集团将企业永续发展精神落实至业务规划与企业营运当中,为响应联合国永续发展目标(SDGs),致力提升客户气候变迁意识,至盼往来企业与本行携手共同善尽社会责任,于追求业务经营发展与获利同时,关注环境保护、社会公益及公司治理等议题,支持绿色产业及低碳转型,提倡人权保障及永续供应链。为落实集团净零宣言之精神,元大银行响应国际《巴黎协定》及台湾2050净零排放路径蓝图,全力朝主管机关设置之2050年净零排放为长期永续发展目标迈进,设置减排路径并适当调整业务策略方向,持续提升净零承诺。 |

| 原则二:冲击与目标设置 银行应不断提升正面影响,同时减少因业务活动、产品和服务对人类和环境造成的负面影响,并管理相关风险。为此,银行应针对影响最大的环境、社会和经济领域设置目标,并且公开揭露目标。 |

为呼应国际永续趋势,及配合政府净零转型目标与能源转型等政策,元大银行将资金导引至绿色科技创新发展,引领企业追求低碳经济及永续发展。2024 年绿色授信及永续绩效链接授信余额共892.12亿元,占整体授信比例13.37%。 元大银行致力于推动融资活动与《巴黎协定》之目标与时间表一致,透过盘查自身资产碳排放量,及投资永续、绿色相关产业,共同努力将全球升温幅度限制在 1.5° C。2024年元大银行依循PCAF发布之「金融行业温室气体核算和揭露全球性标准」,盘查资产类别涵盖法人授信、股权及公司债、发电项目融资等碳排放量,总财务碳排放为13,102,322.93 (tCO2e)。此外,元大银行依据全面影响力衡量与管理(Total Impact Measurement and Management, TIMM) 评估方法,计算出低碳融资减碳效益绩效为13,396.72仟元。 元大银行呼应市场永续发展趋势,及元大金控集团订定永续发展策略蓝图各项KPI指针,积极发展ESG相关商品/ 服务,订有永续授信余额目标。 |

| 原则三:与客户及消费者 银行应本着负责任的原则与客户及消费者合作,鼓励永续实践,促进经济活动发展,为当代和后代创造共荣。 |

元大银行提供多元且专业的永续金融服务,致力协助客户转型为低碳经济。此外,元大银行亦参与集团共同议合,实践永续融资尽职管理之议合行动。元大金控身为「永续金融先行者联盟」创始成员,元大银行亦配合相关事项,引导客户与发挥同侪效应,期许于2025年底前,针对台湾主要投融资部位中属高碳排产业者,择定半数以上企业运行议合行动,督促议合对象订定2050年前达到净零排放之目标,此外,亦推出多样永续概念商品供大众消费者选择,鼓励绿色消费,更于授信前查看担保品是否坐落高环境风险区域,借此发挥金融影响力,进而带动产业及社会朝永续发展的目标迈进。

|

| 原则四:利害关系人 银行应主动、定期且负责任地与利害关系人沟通、协商、交互、合作和创建伙伴关系,从而实现社会目标。 |

元大银行依循元大金控以AA 1000 SES(AA 1000 Stakeholder Engagement Standard) 标准,鉴别出八大类利害关系人,包括股东/投资人/债权人、政府机关、现职员工、潜在员工、客户及债务人、媒体、社区及供应商,透过创建各式沟通管道,于交互沟通中了解利害关系人所关注之议题,从而分析并调整相关措施,以更贴近利害关系人的期待。 为落实集团永续发展政策及策略,元大金控永续发展委员会下设企业永续办公室,由金控及集团各子公司相关部门高端主管及人员担任,并邀请独立董事参与,除日常永续相关事务之推动及协调外,于每季召开一次会议,就集团永续策略蓝图与目标、各子公司永续运行情形、利害关系人关注议题等重大事项凝聚共识并检讨运行成效;加上会中独立董事所提之建言有助集团各子公司查看现行ESG各面向作为并予以精进,共同为持续争取国内外具公信力评鉴机构及利害关系人的认同而努力,也为未来永续发展趋势奠定稳固基础。 |

| 原则五:治理与文化 银行应通过有效的公司治理和负责任的银行文化来履行对原则的承诺。 |

|

| 原则六:公开揭露及当责 银行应定期评估原则的履行情况,公开揭露自身正面和负面影响以及对社会目标的贡献,并对相关影响负责。 |

元大银行透过定期评估原则运行情形与公开揭露,作为负责任银行精神与影响力发挥之展现。本报告总结了元大银行管理金融商品和服务之永续精神及影响,运行进展简述如下:

|

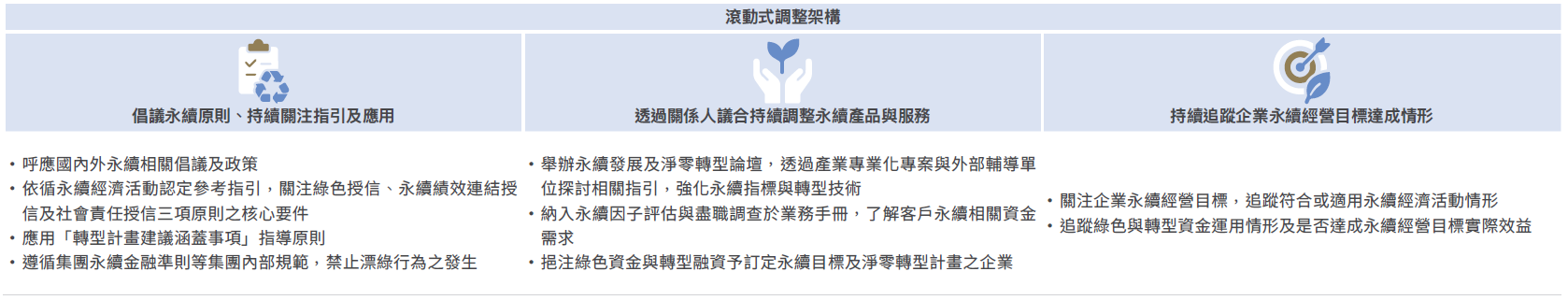

元大银行依循「永续金融准则」之精神,提供法金永续产品与服务,跟随国内外倡议原则与指引滚动式调整,并持续检核其ESG 指针达成情形。此外,元大银行亦持续精进相关业务流程,以更符合企业客户经营目标及转型计划,满足其对绿色资金、转型资金之需求。

元大银行积极响应政府净零转型目标,推动六大核心战略产业推动方案,放款绿电及再生能源产业,并支持透过资源集成、绿色创新材料研发等,致力于满足产业环保设备需求及污染防制相关产业,协助台湾产业迈向低碳及永续转型,并获「六大核心战略产业放款」优等银行。

单位:新台币仟元| 授信类别 | 2023 | 2024 | ||||

|---|---|---|---|---|---|---|

| 贷放金额 |

总授信金额> | 占总授信比重 (%) |

贷放金额 |

总授信金额 | 占总授信比重 (%) |

|

| 永续授信*注1 | $200,709,500 | $904,895,894 | 22.18 | $238,825,248 | $1,004,878,844 | 23.77 |

| 永续绩效链接授信*注2 | $51,980,335 | 5.74 | $580,859,840 | 8.05 | ||

| 中小企业永续融资*注3 | $25,449,903 | 2.81 | $48,576,239 | 4.83 | ||

| 合计 | 278,139,738 | 30.73 | 368,261,327 | 36.65 | ||

- 永续授信包含绿色贷款、社会贷款及永续贷款,放款产业或项目包含绿电及再生能源产业及相关基础建设、透过资源集成绿色创新材料研发以增加产业环保设备需求、降低水源及废弃物危害环境、污染防制及建设、低碳建筑及交通运输。

- 参照永续绩效链接授信原则(SLL) 设计贷款方案,并与客户议定永续相关指针,若符合相关条件则提供客户优惠利率。

- 资金用途为「绿色支出」者及从事再生能源发电、清洁技术、能源效率等属于ESG 相关产业之企业。

- 本表总授信金额及贷放金额定义为当年度新核准金额。

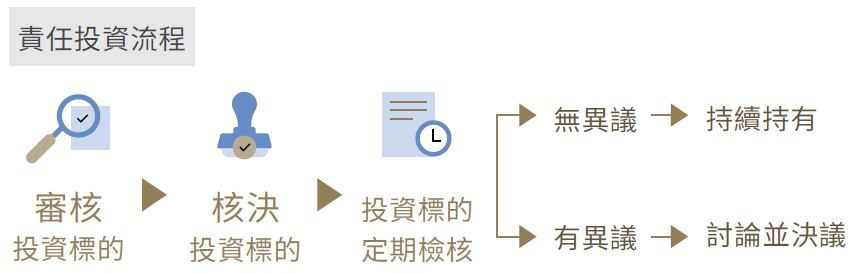

元大金控旗下各子公司依循「永续金融准则」将ESG 相关筛选标准依据各自业务型态融入投资业务相关规范中,建置内部机制以落实责任投资之精神。另外,元大证券、元大银行、元大人寿为善尽金融业之永续发展,将中长期投资标的之筛选进程纳入ESG 因子之评估,选择投资标的时亦考虑投资对象在环境及社会绩效上的作为,减少因投资造成的环境或社会风险,以资金支持永续企业发展。

元大金控旗下各子公司依循「永续金融准则」将ESG 相关筛选标准依据各自业务型态融入投资业务相关规范中,建置内部机制以落实责任投资之精神。另外,元大证券、元大银行、元大人寿为善尽金融业之永续发展,将中长期投资标的之筛选进程纳入ESG 因子之评估,选择投资标的时亦考虑投资对象在环境及社会绩效上的作为,减少因投资造成的环境或社会风险,以资金支持永续企业发展。

元大证券于自营交易买卖选择投资标的,标的若为中长期证券投资,证券投资部交易人员应填写ESG 检核表,运行ESG 审核作业流程,并由证券投资部部门主管核准ESG 评估报告方可运行投资决策;标的若为债券,则由债券交易员填写ESG 检核表并经债券部高端主管签核,以确保ESG 审核作业品质。此外,亦依循金管会「永续经济活动认定参考指引」,将相关产业纳入投资决策或投资标的之考量。

ESG 审核准则之制定,参酌国内外数据库ESG 相关指针,审核作业流程由元大证券内部人员评估被投资企业之Bloomberg ESG 指针分数、上市柜公司网页、交易所网站、集保网站及彭博信息等相关指针与信息。另外在办理台股定期定额买卖有价证券业务中,元大证券以中长期投资为原则选择定期定额标的,同时考量标的是否为台湾永续指数成分股,期望引导客户选择优质ESG 表现之公司。

元大银行投资审查订有「金融市场事业处中长期投资审议委员会设置暨审议要点」与「银行簿资金运用交易作业要点」,除将「提升社会或环境的正面影响力」纳入投资决策考量,亦将ESG 风险与机会评估项目纳入投资流程。并订有气候变迁风险管理办法,定期查看投资标的气候风险值波动情况,从而降低投资风险。

元大金控订定议合及投票作业要点,订定议合及投票作业要点,希望透过授信与投资对象之交互等过程,促使被投资公司改善公司治理品质,带动整体社会及产业良性发展,并列出气候变迁、生物多样性等关注ESG 议题面向,由各子公司依业务需求订定相关评估机制或衡量指针,并优先议合ESG 相关指针评等较低者。若未获得授信与投资对象回应或改善,本集团得限制与该公司往来资金,且不排除联合其他金融机构、产业公(协)会或政府组织共同表达诉求。此外,本集团也制定支持股东决议的决策进程,以投票方式参与被投资公司议案表决,若议案涉及重大ESG 议题,或有ESG 议题之可能重大风险,得于股东会前与经营阶层进行了解与沟通,必要时得投票反对或弃权。

集团亦通过电话、信件往来或会议参与(如:法说会、股东会)等方式与被投资公司进行沟通。当被投资公司于特定议题上有违反ESG原则和损及本集团客户或受益人权益时,各子公司将行使表决权或其他股东权利,向被投资公司经营层表达诉求,进而影响被投资公司之行为。2024年度元大证券、元大银行、元大人寿责任投资总金额为531.3 亿元。

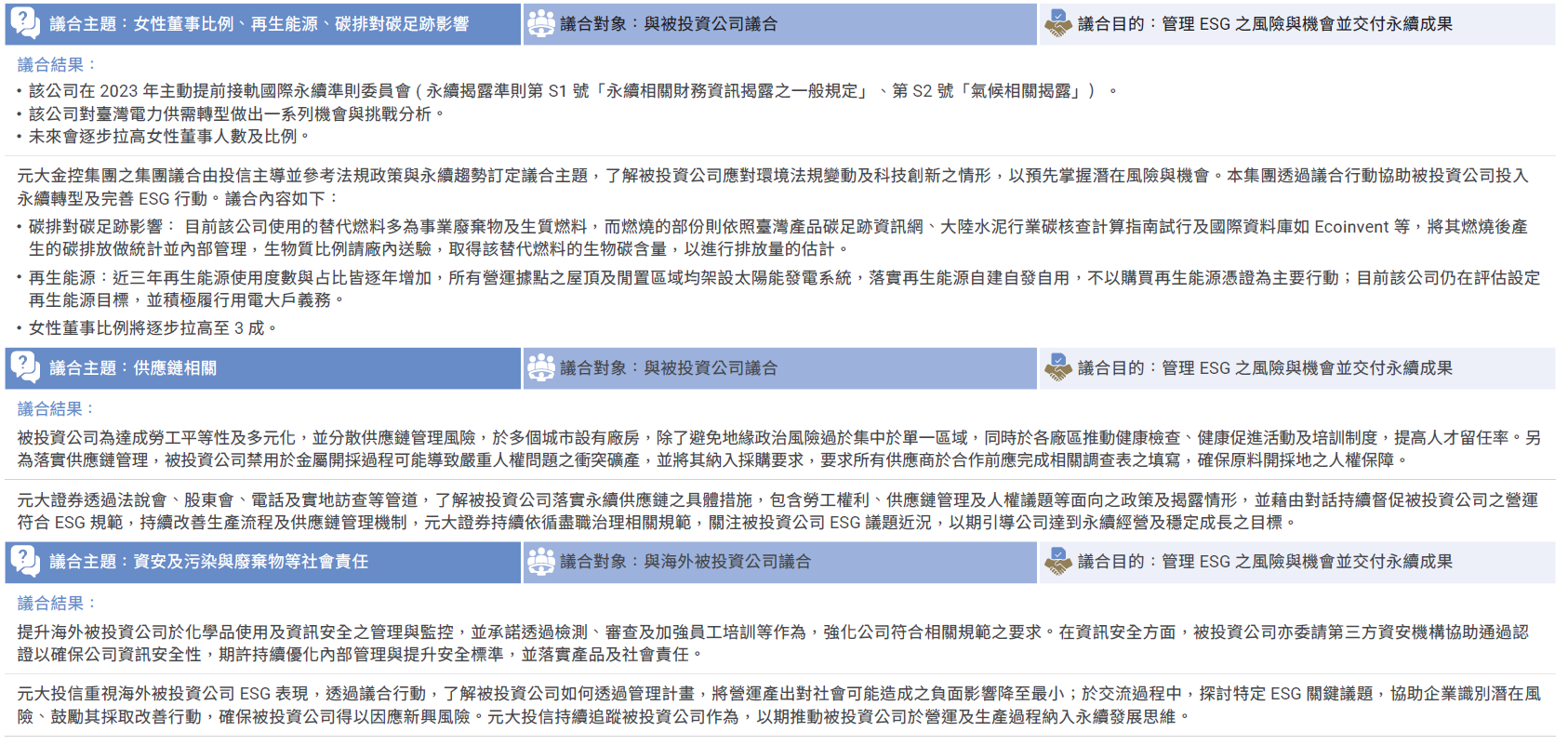

元大金控支持产业永续转型不遗余力,持续关注被投资公司分别于气候变迁、低碳转型、供应链管理及企业永续政策等议题之作为及进展,期许透过与被投资公司交互等过程,促进议合企业展现具体的气候因应行动并强化气候韧性。本年度集团共与16家重点投资企业议合,产业含括国内半导体、电子零组件及纺织等产业,其中共5家企业于议合后进行具体改善行动,如:主动试行IFRS永续揭露准则第S1号「永续相关财务信息揭露之一般规定」、第S2号「气候相关揭露」、积极响应国际自然保护联盟、订定维护生物多样性相关规范、及评估设置净零目标,为本集团成功议合案例。元大银行每年会以问卷方式对被投资公司就所关注之ESG进行对话与交互,内容主要询问是否持续投资节能或绿色能源相关环保永续机器设备、是否有推动自然生态保育作为、关注营运对生物多样性的影响及参与供应链议合行动等具正面影响力之作为,以为投资决策考量。

旗下元大证券、元大银行、元大人寿及元大投信以机构投资人的身分与被投资公司及相关合作伙伴进行议合行动,协助公司于重大环境议题订定相关因应策略、改善计划与未来目标,议合案例如下:

元大金控集团自愿遵循联合国责任投资原则 (Principles for Responsible Investing, PRI),旨在透过增进资产长期价值的同时,将ESG 议题与投资决策进行结合,成为各产业乃至整体社会永续发展成长轨迹的稳定推手,2024年度遵循情形如下:

| 2024年联合国责任投资原则PRI遵循情形 | |

|---|---|

| 原则一:一致性 将ESG议题纳入投资决策 |

|

| 原则二:将ESG 议题纳入所有权政策和实践 |

|

| 原则三:促使被投资公司适当揭露ESG |

|

| 原则四:促进投资业界接受及运行PRI 原则 |

|

| 原则五:创建合作机制、强化PRI 运行之性能 |

|

| 原则六:出具报告以说明运行PRI 活动与进度 |

|

元大银行于2025年3月31日发行新台币10亿元永续债券(债券代码:G10833、债券简称:P14元大银1)。 本公司透过100%持股之子公司元大银行投资经证券柜台买卖中心认可之永续发展债券,2025年度添加投资如下表:

| 项次 | 债券名称 | 债券简称 | 代码 | 金额(新台币) |

|---|---|---|---|---|

| 1 | 兆丰银行绿色债券 | P14兆丰银1 | G11849 | 10亿元 |

| 2 | 台积电公司绿色债券 | P11台积1A | B618CV | 1亿元 |

| 3 | 台积电公司绿色债券 | P11台积4B | B618D3 | 1亿元 |

| 4 | 台积电公司绿色债券 | P14台积2A | B618DZ | 3亿元 |

| 5 | 台湾土地银行可持续发展债券 | P10土银1 | G12727 | 1.5亿元 |

| 6 | 台北富邦银行社会责任债券 | P10北富银2 | G107C3 | 1.5亿元 |

| 7 | 中华电信可持续发展债券 | P14中华电1 | B9AG08 | 22亿元 |

元大金控

元大金控